【記入例付】相続税の納付書の書き方

相続頑張るFPです。

税務署に税金を納める際には、納付書と呼ばれる書類を用います。

この納付書を実際に目にする機会はほとんどありません。

また、国税庁のホームページには、相続税の納付書の詳しい記載方法も掲載されていません。

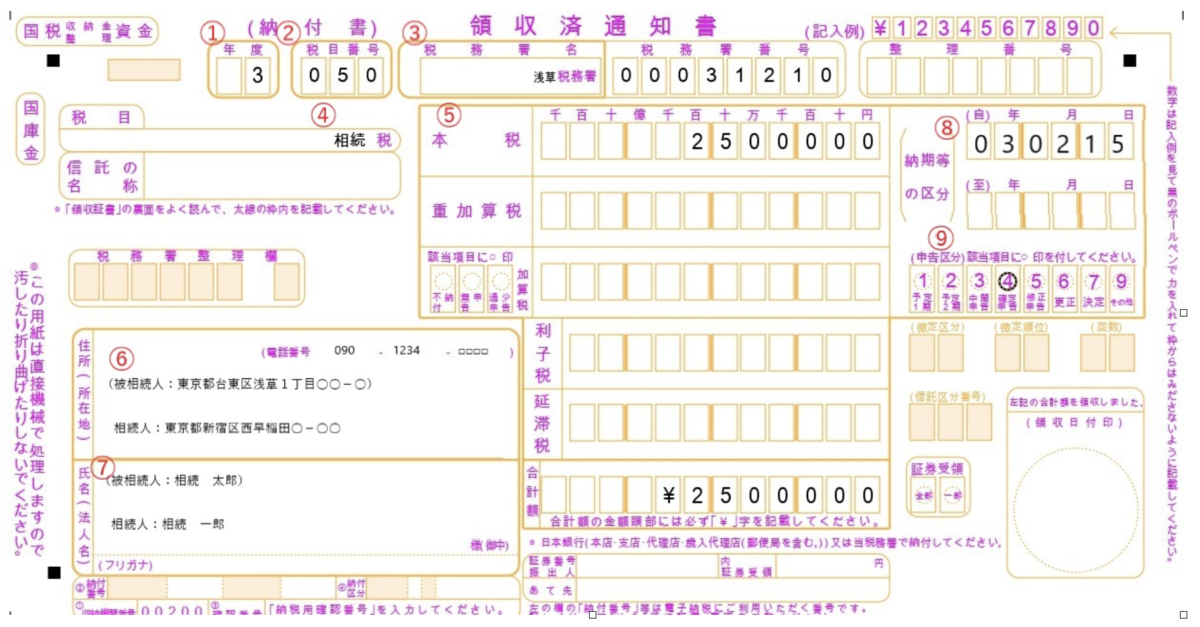

そこで、まずは実際の納付書の画像から、その記載方法を確認していきましょう。

実際の納付書とは、以下のような書類です。

ここには、税務署に納付される税金の様々な情報が記載されています。

相続税の申告書の記載内容と納付書の記載を照らし合わせて、誰がいつどれだけの税金を納付したかがわかるようにしているのです。

そのため、納付書の記載内容は非常に重要なものばかりです。

ここでは、その記載内容について番号順に解説していきます。

①年度

この年度とは、税金を納付した日が属する年度を記載することとされています。

記載例にある令和3年度とは、令和3年4月1日~令和4年3月31日までの期間を指します。

なお、この年度があらかじめ印字されている場合は二重線で訂正したり、翌年度にそのまま使ったりしても問題ありません。

②税目番号

この納付書は、税務署に納めるすべての税目について使用されるものです。

そのため、税目を記載して何の税金を納めているのかを表示する必要があります。

相続税の場合は、「050」と記載します。

③税務署名・税務署番号

被相続人の亡くなった時の住所地の税務署に相続税の申告を行います。

相続税の納付もその税務署に対して行うこととされています。

なお、税務署で納付書を入手する場合は、この税務署名と税務署番号が入力された状態でもらうことができます。

ただ、空欄の納付書を入手した場合はインターネットなどで確認して記載するようにしましょう。

④税目

②の番号と対応する税目を記載します。

この場合は相続税と記載することとなります。

⑤税額

相続人ごとに確定した相続税額を、本税の欄と合計額の欄の2か所に記載します。

特に、合計額の記載がないと金融機関で受理されないため、書き忘れないようにしましょう。

また、合計額を記載したら頭に¥マークを忘れずに記載しましょう。

⑥住所・電話番号

この税金を納める相続人の住所だけを記載するのではなく、被相続人の住所も記載します。

こうすることで誰の相続税を誰が支払ったのか、わかりやすくなります。

また、納付に関する問い合わせがあるかもしれないため、電話番号を忘れずに記載しておきます。

⑦氏名

相続人だけでなく、被相続人の氏名も忘れずに記載しましょう。

相続人の氏名だけしか記載していない場合、誰の相続税を納めたのか税務署で確認するのが大変になることが予想されます。

⑧納期等の区分

相続税の場合、納期等の区分には相続開始の日を記載することとされています。

「自」の欄に相続開始の日を記載する一方で、「至」の欄は空欄のままとなります。

亡くなってから10か月後の相続税の期限を記載するミスが起こりやすいため、注意しましょう。

⑨申告区分

最初に相続税の金額を計算し納税する際は、確定申告の区分に〇をつけます。