遺贈ができない!?農地を相続する場合の注意点

相続頑張るFPです。

今回は農地を相続人以外の人に遺贈するケースについて解説します。

相続人以外に農地は遺贈できない!?

農地を相続人以外の人に遺贈を考える際に最大の注意点は「原則農地は相続人以外には遺贈できない」ということです。

農地を相続人以外の人に遺贈するケースでは、親から相続した農地を子供が農業を続ける意思がなく、兄弟・姉妹の子(甥・姪)が農業を継続する意思があるようなケースが考えられます。

このようなケースでは相続人である配偶者や子供が農業を続ける意思がなく、甥・姪は農業を続ける意思があるため、問題なく遺贈ができると考える方も多いでしょう。

しかし、農地法によって農地の遺贈はさまざまな制限がされています。次に農地を遺贈する方法を解説します。

農地を相続人以外に遺贈をする方法

農地を相続人以外に遺贈するにはどのような方法があるのでしょうか。具体的に解説します。

包括遺贈する

包括遺贈とは全財産を包括して遺贈するという方法です。包括遺贈であれば、包括遺贈をうけた受遺者は相続人と同じ地位となるため、農地であっても遺贈をすることができます。

ただし、包括遺贈をする場合、農地だけでなく、全財産が受遺者にわたることになります。子供がいる場合、農地は甥・姪に、ほかの財産は子供に遺したいといったケースでは包括遺贈を利用して農地を遺贈することはできません。

農業委員会に確認して遺言を作成しておく

農地の遺贈は農地法3条の許可を得ることで、実現可能です。ただし、死亡後に相続人間で話あって遺贈をすることはできません。遺贈をするためには被相続人が亡くなる前に遺言を作成しておく必要があります。

遺言を作成し、農地を遺贈することを書いていたとしても農地を遺贈する許可がおりるとは限りません。遺言を作成する前に、農業委員会に許可が下りるか確認した方が無難でしょう。

農地の遺贈が許可がおりるかどうかは遺贈を受ける者が農業を継続できるか否かで判断されます。遺贈をする予定の場合は、遺贈を受ける者が被相続人が亡くなる前から農業に参加しておくことで、許可が下りる可能性は高くなるでしょう。

農地の遺贈は複雑

農地の遺贈は通常の土地と比べて複雑です。農業委員会の許可を得なければ相続人以外の人に遺贈をすることはできません。特に亡くなってからはできることが少ないため、生前に農業委員会に確認するなど、事前の準備を行うこと必要があります。

農地を保有している場合は自分が亡くなったあと、その農地をどうするかを早めに考えておいた方がよいでしょう。

自筆証書遺言を法務局で保管してくれる!?

相続頑張るFPです。

前回に引き続き自筆証書遺言に関する解説をいたします。

今回は新しく作られた自筆証書遺言の法務局保管制度について解説します。

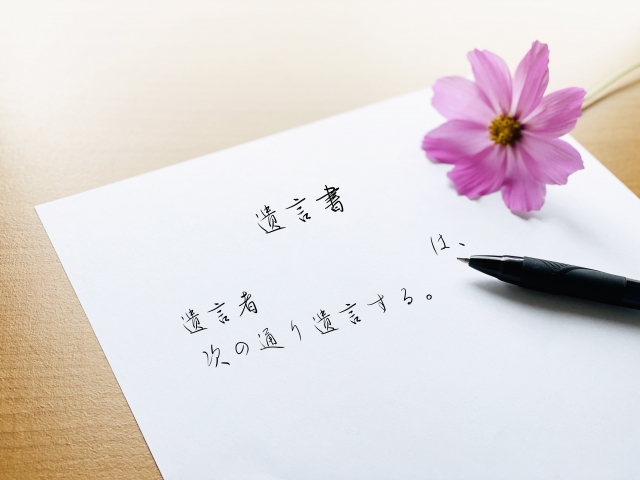

自筆証書遺言の法務局保管制度とは

自筆証書遺言の法務局保管制度とはその名の通り、自筆証書遺言を法務局で保管してもらう制度です。近年は終活ブームもあり、遺言を作成する人が増えています。

しかし、自筆証書遺言は作成後自宅で保管するため、偽造・変造のおそれや発見されないという問題点がありました。

このような問題点を解決するために令和2年の7月に新設されたのが法務局での保管制度です。

法務局の保管制度は以下の流れで行います。

①自筆証書遺言を作成する

②遺言の保管場所を決める

(遺言書の住所、本籍地、所有不動産の所在地から選ぶことができます。)

③自筆証書遺言保管申請書を作成する

④本人が法務局に行き保管申請を行う(事前に予約が必要)

法務局に自筆証書遺言を保管してもらう場合、これまで必要であった検認が不要となりました。検認とは遺言者の死亡後家庭裁判所に行って、遺言の存在を確認する作業です。

検認が正しく行われないことによって自筆証書遺言が無効となるケースも多くありますので、法務局の保管制度では自筆証書遺言のデメリットを大きく補っているといえるでしょう。

自筆証書遺言作成後の手続

自筆証書遺言作成後は遺言者のみ閲覧や撤回をすることができます。相続人であっても、遺言者以外の人が遺言を閲覧することはできません。

遺言者が亡くなったあとは事前に登録していた相続人に通知されます。相続人であれば、遺言者の死亡後に遺言書の有無や内容の確認をすることができます。

法務局の保管制度の注意点

法務局で自筆証書遺言を保管してもらう場合、どのような点に注意をすればよいのでしょうか。具体的に確認していきましょう。

遺言が有効になるとは限らない

自筆証書遺言の法務局保管制度はあくまで、遺言を保管する制度であって、内容の確認をしてもらえるわけではありません。そのため、形式不備がある場合、保管されていた遺言書が無効となる可能性もあります。

法律上確実に有効な遺言を作成したいと考える場合は、公正証書遺言を作成することをオススメします。

費用がかかる

法務局で自筆証書遺言を保管してもらうためには費用がかかります。遺言書の保管は一通につき3,900円です。決して高い金額ではありませんが、費用がかかるということは認識しておきましょう。

自筆証書遺言は有効とするためには何が必要?

相続頑張るFPです。

今回は注目度の高い自筆証書遺言について解説したいと思います。自筆証書遺言を作成する際は有効性を持たせることが重要です。

自筆証書遺言とは

自筆証書遺言とは自分で作成する遺言のことです。自筆証書遺言以外の遺言では公正証書遺言があります。公正証書遺言は公証役場で証人立ち合いのもと作成されますので、その場で有効であることが証明されます。

しかし、自筆証書遺言は、必ずしもその場で誰かに見せるわけではありませんので、有効な遺言となるとは限りません。

自筆証書遺言を有効にするためには何が必要?

自筆証書遺言が有効とならないケースはどのようなものがあるのでしょうか。具体的にみて行きましょう。

形式が整っていない

自筆証書遺言は以下の形式的要件があります。

①全文自書

②署名・押印がある

③日付が記載されている

上記の上限が整っていないと法律上有効な遺言とはなりません。

判断能力に疑義がある

遺言者が遺言を作成した時点で認知症など、判断能力に問題がある場合は遺言は無効となります。このようなケースでは相続人のうち一人が自分に有利になるように遺言を書かせるケースも多々あります。

判断能力に問題があるかどうか、判断が難しい場合には医師の診断書をとっておくことをオススメします。医師の診断書があれば、遺言者に判断能力があったことを示す証拠になります。

遺言書では指定できないことを記載している

遺言書には遺言書で指定できないことを記載しているケースも多くあります。例えば、相続した不動産を売却してはならないなど、相続した後の財産の管理方法を指定することなどです。

財産の使い方について希望を書くことはできますが、強制することはできません。

ただし、一部有効ではない記載があったとしても、形式的な要件が整っていれば、遺言全体が無効となるわけではありません。有効な部分があれば一部が有効な遺言として取り扱うことが可能です。

自筆証書遺言は無効とならないように作成することが重要

自筆証書遺言は形式的な要件があり、不備があった場合は有効なものとなりません。

形式的な不備があったとしても、遺言者がどのように分けようとしていたかはわかるため、遺言書を参考に相続人で分割することは可能です。

しかし、不備のある遺言があることによって揉めてしまうケースも多々あります。自筆証書遺言を作成する際は相続人間での争いを避けるためにも、形式を整えて遺言を作成するようにしましょう。

資産管理会社を活用した相続対策とは②

相続頑張るFPです。

今回は前回に引き続き資産管理会社を活用した相続対策について解説します。

資産管理会社を活用することで相続税の節税や手続きの負担を減らすことが可能です。

しかし、資産管理会社を設立することでデメリットもあります。

今回は相続対策で資産管理会社を設立することの注意点を解説します。

維持に費用がかかる

資産管理会社を設立すると設立時だけでなく維持に費用がかかります。

個人で資産を保有していても維持にコストは多くかかりません。しかし、会社として運営することで個人で管理している時にはかからない費用がかかります。

具体的には社会保険の加入や保険料の支払い、役員報酬を支払う際の源泉徴収や年末調整等です。

また、法人化することで、収支の管理や記帳を厳密に行う必要があります。これらの作業にも費用がかかります。

法人化することで節税につながる部分もありますが、費用もかかるため節税効果と必要経費がどちらが大きいかを比較して検討する必要があります。

専門家の助けが必要

法人の設立には税理士等の専門家の知識が必要です。法人の設立は不動産オーナーの相続税対策としては有効な手段ですが、設立の事例が多いわけではありません。資格を持っていてもノウハウを持っていない税理士も数多くいます。

高度なノウハウを持つ税理士に依頼する際は相応の報酬も必要となります。法人化は簡単なことではありませんので、専門家に費用を支払う必要があると言うことは覚えておきましょう。

法人設立時に税金がかかる場合がある

法人を設立する際には不動産等の財産を法人に移転する必要があります。

法人に財産を移転する際は個人から設立した法人に不動産を売却する方法があります。

不動産を法人に売却した場合は譲渡所得税がかかります。法人は自分で管理しているため、他人に売却するという意識は低いかもしれません。しかし、法人と個人は別人格となるため、他人に売却した際の税金と考え方は同じです。

時価で売却した際に購入価格よりかなり高い場合や購入価格がわからない場合は特に注意が必要です。

購入価格が分からない場合は売却価格の5%を購入価格とみなすため、不動産を法人に売却したことで大きな利益を得たことになってしまいます。

不動産の所得は5年超の長期保有の場合所得税と住民税であわせて20%の税金がかかります。譲渡所得税は譲渡をした時にかかる税金ですので、個人として保有し続けた場合はかかることは無い税金です。

資産管理会社を設立することで、不動産の譲渡所得税を支払う必要があるため、相続税の節税効とどちらが得になるかよく検討する必要があるでしょう。

税理士等の専門家に細かく資産してもらうことが重要です。

資産管理会社を活用した相続対策とは①

相続頑張るFPです。

資産管理会社を作ることで相続税対策になるということを聞いたことがある方は多いのではないでしょうか。資産管理会社を作るとなぜ相続対策になるのでしょうか。

今回は資産管理会社を活用した相続税対策についてご紹介したいと思います。

資産管理会社の仕組み

まず、資産管理会社の仕組みについて解説します。

資産管理会社とは不動産等の資産を管理するための会社です。資産管理会社は不動産を所有し、不動産から得た資金を社員に給与として支払います。社員には妻や子ども、孫など家族がなることが多いです。

法人を設立する場合は売買または現物出資という方法で財産を移転します。

現物出資とは法人の株式を取得して財産を法人名義にする方法です。

一方の売買とは時価で法人に譲渡をする方法です。法人に譲渡をする場合は譲渡した時点での時価で譲渡所得税が課されますので注意が必要です。

つまり、資産管理会社は不動産オーナー等が所有する不動産を法人名義に財産を移転して、そこから得た収益を社員である家族等に給与として支払う仕組みです。

資産管理会社を活用した相続税対策

資産管理会社を活用すると相続税対策になります。

何故資産管理会社を活用すると相続税対策につながるのでしょうか。その仕組みをみていきましょう。

資産管理会社を活用して相続税対策となる理由は財産を移転できると言う点にあります。通常不動産オーナーは不動産から得られる収益は自分の個人財産となります。

一方、給与として不動産から得られた収益を家族に配分しておくことで、相続が発生した時に相続税の課税対象となる財産を減らすことができます。

資産管理会社を活用して相続税対策を行う場合は社員を子どもや子どもの妻、孫などにしておくと次の世代に財産を移転することができるため効果的です。

また、法人化すると、株価を下げることで資産価値が下がります。そのため、株価を下げることで相続税評価を下げることができるのです。株式は配当や純資産などさまざまな方法で株価が決まります。株価を引き下げることで相続税対策になります。

簡単に配分できる

資産管理会社を設立することで財産の配分も容易に行うことができます。不動産を相続する場合、不動産の登記など、様々な手続きを行う必要があります。

資産管理会社を設立する際は手間がかかりますが、相続が発生した際には不動産を個人として所有しているよりも資産管理会社を設立していた方が手続きが簡単です。

配分についても資産管理会社の株式を配分することで容易に手続きをすることが可能となります。

資産管理会社は財産を移転することによって節税につながるだけでなく、資産配分を容易にすることができるのです。

農地を相続する際の注意点

相続頑張るFPです。

遺言を作成するなど相続対策をする人が増えています。遺言を作成する際は金融資産や不動産などあらゆる財産を誰に遺すか指定します。

財産を遺す際に農地がある場合はどのようなことに気をつければ良いのでしょうか。農地を相続する際の注意点について解説します。

農地とは

農地法で定められていて「耕作のために供される土地」と定義されています。農地法上の農地は登記上で判断するのではなく、実際に管理を行なって栽培を行なっているか否かが重要となります。

また、家庭菜園など庭で野菜を作っている場合は通常農地とはなりません。家庭菜園はあくまで自宅の一部で行なっているに過ぎず、一時的なものであるケースが多いからです。

農地を相続する方法

農地を相続する際の手続きについて解説します。

農地を相続する際には農地を相続登記する必要があります。相続登記は農地だけでなく不動産を相続する際は必ず行う必要があります。

登記は土地を保有していることを対外的に公示する役割があります。土地を登記することでその人が土地の保有者であることを示すことができるのです。

農地を相続する際は登記の他に農業委員会に届け出る必要があります。

農業委員会への届出は被相続人が亡くなった時から10ヶ月以内に行う必要があります。農業委員会への届出義務は農地法3条によって定められています。

農業委員会には相続する人の氏名や住所、土地の所在や面積などを届け出る必要があります。

相続人が農業を続けるとことが難しい場合は農業委員会に農地を借りて広く耕作したい人の斡旋を依頼することも可能です。

農地を相続する場合の注意点

農地を相続する際にどのようなことに気をつければよいのでしょうか。

相続人以外の人に遺贈する場合

相続人以外の人に遺贈する場合は農業委員会への届出だけでなく、許可が必要です。

農業を行なっていない第三者への遺贈は許可がおりない可能性があります。

ただし、全ての財産を特定の人に遺贈する「包括遺贈」の形式をとった場合、農業委員会の許可は必要ありません。

包括遺贈について詳しくはこちらをご確認ください。

相続放棄をする場合

農地を相続人が継続して農業を続けることが難しい場合は相続放棄をすることもできます。

相続放棄は被相続人の死亡から3ヶ月以内に家庭裁判所に申し立てを行うことで、遺産相続を放棄することが可能です。

ただし、農地を相続放棄する場合、他の財産も放棄することになり、金融資産や自宅不動産も相続することはできません。相続放棄をする場合は全ての財産を放棄することを理解して行う必要があります。

相続対策に使える医療保険のプレゼント

相続頑張るFPです。

今回は相続対策に使える医療保険の「プレゼント」について解説したいと思います。

医療保険のプレゼントとは

医療保険をプレゼントすると言ってもなかなかピンと来ない方もいるかもしれません。

医療保険をプレゼントするとは子や孫を被保険者とする民間の医療保険を親や祖父母が契約し、保険料を全額前払いするということです。

契約者は親や祖父母がなり、被保険者を子や孫にし、契約者を後ほど変更することで子や孫が病気や怪我をした時に保険金を自分で受け取ることができます。

医療保険のプレゼントのメリット

医療保険をプレゼントするとどのようなメリットがあるのでしょうか。

相続税対策になる

医療保険をプレゼントする最大の理由は相続税対策になると言う点です。

医療保険をプレゼントする場合、親や祖父母が保険料を前払いすることになります。保険料を前払いすることで相続税の課税対象となる財産が減るため相続税対策につながるのです。

一生涯の支えになる

医療保険は一生涯、子や孫を支えることができると言う点もメリットの一つです。生前贈与は同じように財産を減らすことで相続税対策になりますが、贈与された資金はすぐに使ってしまう可能性があります。医療保険は一生涯続くため、子や孫を長期間支えることができます。

医療保険のプレゼントのデメリット

医療保険をプレゼントするデメリットはどのようなことが考えられるのでしょうか。具体的に見ていきましょう。

公的保険が充実する可能性がある

日本の保険は公的保険と民間の保険に分かれています。公的保険は全ての国民が加入し、医療費の負担を減らす制度です。

一方、民間の医療保険は自分で保障を充実させたい部分を任意で契約するものです。

民間の医療保険は公的保険の補完的役割ですが、公的保険の内容が変更される可能性もあります。

このような場合、一生涯の保障をつけた医療保険がそこまで必要でなくなるケースもあります。

インフレに弱い

医療保険は入院や通院での支給額がきまっています。金額が固定されていますが、インフレとなり、物の価値が上昇しお金の価値が下落した場合、保障が十分で無くなる可能性があります。

医療技術が発達する可能性がある

医療保険は長期間にわたる契約となるため、医療技術の発達により保障がそこまで必要なくなるケースがあります。

例えばガンによる入院に手厚い保険があるとします。入院1日につき1万円の保険金がおりるとしても、医療技術の発達により、通院で治療できる範囲が広がる可能性もあるでしょう。このような場合、高額のお金を払いつけた手厚い保障があまり必要ないということも考えられます。

遺言を書く方必見!補充遺言について解説

相続頑張るFPです。

今回は遺言を書く方は必ず覚えておきたい「補充遺言」について解説します。

補充遺言とは

補充遺言とはその名の通り、遺言の内容を「補充」するものです。

補充遺言で補充する主な内容は、財産を相続させようとした相続人が先に亡くなっていた場合です。

遺言の効力発生時期は遺言者が亡くなったタイミングです。遺言を作成してから亡くなるまでにタイムラグがあるため、さまざま変化があります。

中でも大きな変化となるのが、財産を遺そうとしていた相続人が先に亡くなっている場合です。相続人が先に亡くなっていた場合、遺そうとしていた財産を誰が相続を誰が相続するか、遺産分割協議を行う必要があります。

補充遺言で、遺そうとしていた相続人が先に亡くなった場合、誰にその財産を相続させるかを決めておくことで、相続人が先に亡くなっていた場合でも遺言で財産の配分を指定することが可能です。

補充遺言が必要なケース

補充遺言が必要なケースとはどのようなケースなのでしょうか。具体的に確認していきましょう。

配偶者に財産を遺すケース

配偶者に財産を遺すケースでは補充遺言を作成しておいた方がよいでしょう。

配偶者は比較的年齢が近く、先に亡くなっている可能性もあります。配偶者が亡くなっていた場合は誰に財産を遺すのか明確にしておいたほうがよいでしょう。

兄弟・姉妹に財産を遺すケース

兄弟・姉妹に財産を遺すケースも補充遺言を作成しておいた方がよいでしょう。兄弟・姉妹は年齢が近いということもありますが、配偶者に財産を遺すケースよりも相続人が迷うケースが多くなります。

例えば、兄に1/2、妹に1/2の割合で財産を遺すという遺言を作成し、兄が先に亡くなった場合、兄の子ども(甥・姪)が兄が相続するはずであった財産を相続するか、妹が財産を相続するかは判断が分かれる所です。

もちろん正解はありませんが、補充遺言を作成しておくことで相続人が判断に迷うことがなくなりますので、補充遺言を作成しておくことをおすすめします。

友人・知人に財産を遺すケース

友人・知人に財産を遺すケースも補充遺言を作成しておく必要があります。

友人・知人に財産を遺すケースはその人と特別な関係にあって財産を遺そうと考える方がほとんどです。

友人・知人が遺言者よりも先に亡くなっていた場合には誰にその財産を相続してもらうか、他の相続人も迷ってしまうケースがほとんどです。

他の相続人が困らないためにも補充遺言を作成しておいた方がよいでしょう。

遺言を書く時に要注意!特定遺贈と包括遺贈の違いとは?

相続頑張るFPです。

今回は遺言を書くときに必ずおさえておきたい用語である「特定遺贈」と「包括遺贈」について解説します。

遺贈とは

遺贈とは亡くなった際に財産を譲渡する行為です。遺贈をする相手は法定相続人だけでなく、知人や法人とすることも可能です。財産の遺贈を受ける人を「受遺者」といいます。

遺贈の効力が発生するのは遺贈する人が亡くなった時。遺贈する人が存命の間は遺贈の効力は発生していませんので、遺贈を受ける人が財産を自由に処分することはできません。

特定遺贈とは

次に特定遺贈について解説します。

特定遺贈とは財産を特定して遺贈することです。つまり、不動産はAに、現金はAとBに2分の1ずつ遺贈するという場合や株式をCに遺贈すると言うように遺贈する財産を特定するのが特定遺贈です。

特定遺贈の特徴は、亡くなった人の財産を全て相続するわけでは無く、特定の財産のみを遺贈するということです。ただし、遺言によって指定された相続人は必ずその財産を相続しなければならないかというとそうではありません。

特定遺贈で指定された相続人等の受遺者は特定遺贈を放棄することが可能です。放棄をする場合も一部の財産について放棄し、一部の財産を受け取ることも可能です。

特定遺贈を放棄する場合は他の相続人や遺言執行者に対し、遺贈を放棄する旨を伝えることで放棄をすることができます。

口頭でも放棄をすることは可能ですが、文書に残していた方が無難でしょう。

特定遺贈を放棄した際は放棄された財産のみ、他の相続人で遺産分割協議を行って財産を配分することになります。

包括遺贈とは

包括遺贈について解説します。

包括遺贈とは特定遺贈のように財産を指定するのではなく、財産の全部または一定の割合を相続させる遺贈方法です。

例えば、相続人Aに包括遺贈をすると言う場合はすべての財産をAが相続することになります。財産をAとBに1/2ずつ包括遺贈をすると記した場合は、AとBで全ての財産を1/2ずつ相続することになります。

包括遺贈を受ける場合の注意点は被相続人の財産がプラスの財産だけとは限らないということです。

時価5,000万円の不動産と1億円の借金があった場合、包括遺贈を受けた受遺者は時価5,000万円の不動産とともに1億円の借金を抱えることになります。

このようなケースもありうるため、受遺者は包括遺贈の放棄をすることも可能です。

受遺者が放棄をする場合は相続の開始を知った時から3ヶ月以内に家庭裁判所に包括遺贈を放棄する旨を申述する必要があります。特定遺贈とは異なり、家庭裁判所に申述する手続きが必要である点は注意しましょう。

遺言書がある場合とない場合の相続の進め方

相続頑張るFPです。

前回は遺留分や遺留分が認められる相続人について紹介しました。

今回は、遺言書がある場合とない場合それぞれの相続の進め方を紹介したいと思います。

遺言書がある場合の相続の進め方

ここまでは、遺留分について説明してきました。

では、相続手続きを進めるうえで遺留分はどのように扱われるのでしょうか。

遺留分は遺族が相続できると保証されているわけですが、当然ながら自動的に相続手続きがなされるわけではありません。

定められた手続きを経てはじめて、遺留分もしくは相続分を受け取ることができます。

ではどのように手続きを進めていく必要があるのか、遺言書がある場合とない場合に分けて説明していきます。

自筆証書遺言証書の場合は家庭裁判所での検認手続きが必要

遺言書がある場合、開封する前にまず行うべきなのは遺言書の種類を確認することです。

自筆証書遺言、もしくは秘密証書遺言の場合は、開封前に家庭裁判所で検認を行わなければいけません。

検認とは、相続人の立会いの下で遺言書を開封し、偽造や変造がなされていないかを確認する手続きのことです。

遺言の改ざんを防ぐために自筆証書遺言を勝手に開封することは法律で禁じられており、うっかりこれを破ると5万円以下の罰金が科せられる可能性があります。

また、勝手に遺言書を開封すると、当然ながら他の相続人からも遺言書の内容が正確なのか、改ざん・捏造されていないのか、と疑いをもたれることにもなりかねません。

遺言書が自分に不利な内容であって、故意に遺言書を隠匿、破棄、改ざん、偽造などした場合は、相続人としての権利を失います。

自筆証書遺言、秘密証書遺言の場合は必ず裁判所で検認してから開封するようにしましょう。

なお、公正証書遺言の場合はこの検認の手続きは不要です。

遺言内容が遺留分を侵害していた場合は遺産分割協議を行う

遺言書があった場合は、原則として遺言書の内容通りに相続手続きを進めていくことになります。

下記のような流れになります。

・遺言執行者の専任

・財産、相続人を再確認し必要書類を準備

・名義変更など実際の相続手続きを進める

遺言書の中で遺言執行者が専任されている場合もあります。

もし専任されていなければ、相続人の代表者が手続きを進めるか、もしくは弁護士などに依頼して相続を進めていくことになります。

では、遺言書の内容が遺留分を侵害しているなど、一部の相続人が遺言内容に納得できない場合はどうすれば良いのでしょうか。

この場合は遺言書通りに相続を執行するのではなく、相続人全員の話し合いで遺産分割を行うことができます。

ただしこの遺産分割協議は相続人全員の同意が必要であり、話し合いで決めた遺産分割協議書には全員の実印を押さなければいけません。

このように相続人全員の同意が得られるのであれば、遺言書とは違う内容で遺産分割することができるのです。

遺言書によって遺留分が侵害されているのに遺産分割協議に応じてもらえない場合は、遺留分侵害請求権を行使することができます。

このようにして、侵害された遺留分を遺贈や贈与を受けた相手に請求することになります。請求を受けた相手はこれを拒むことはできません。

遺言書なしの場合の相続の進め方

では遺言書がない場合はどうでしょうか。

この場合は、そもそも遺留分という考え方は当てはまりません。遺産分割協議と言って相続人の話し合いで遺産の分割を決めていくことになります。

もしくは法定相続分に従って相続手続きを進めます。

具体的にどのように進めていけば良いのでしょうか。

以下でその流れを説明しますが、相続手続きを進める前に、まずは遺言書が本当にないか、念のためもう一度確認しておきましょう。

相続手続きをある程度進めてから、もしくは手続き全部終わってから遺言書が思わぬところから見つかった、というケースも実際にあるのです。

自筆証書遺言であれば、故人の机や知り合いの弁護士、信託銀行に預けていないか確認しましょう。

公正証書遺言であれば、公証役場で遺言書検索システムを使って探してもらうことができます。

遺言書がないことをよく確認したうえで、実際に手続きを進めるようにしましょう。

相続人の調査と確定

まず行うべきは、相続人の調査です。

家族なのでそんなことは十分わかっていると思っても、実際に被相続人の生まれたときから亡くなるまでの戸籍を準備しなければいけません。あとの相続手続きの際に必要になるからです。

また、この段階で前妻との間に子供がいたとか音信不通の親や兄弟がいることがわかるケースもあります。実際に戸籍を揃えて法定相続人を確定しましょう。

法定相続人の範囲と順位については後で解説します。

相続財産の調査

次に、被相続人の財産を調査していきます。

預貯金や不動産などプラスの財産だけではなく、ローンなどマイナスの財産も調査し確認していかなければいけません。

具体的には、被相続人が利用していた金融機関に残高証明書を請求したり、所有していた不動産の固定資産課税台帳を市役所で交付してもらいます。

また株式についても、証券会社などに問い合わせて取引残高報告書を取り寄せます。

被相続人の遺品整理の際に、財産に関する資料や手がかりを集めておくと良いでしょう。

遺産分割協議

相続人と相続財産が確定すると、次に相続人全員で話し合って遺産分割協議を行います。

遺産分割協議では、だれがどの財産を相続するのかを話し合い、決定した内容を遺産分割協議書に記します。

話し合いによって遺産の分割方法を決めていくので、相続人全員の同意が得られるのであれば、誰か一人に全財産を相続させる、ということもできます。

もちろん、一人の相続人が提案した遺産分割方法に他の相続人が同意することでも協議成立となります。

いずれにしても相続人全員の参加、同意が条件となります。

法定相続人が一人の場合はこの遺産分割協議は必要ありません。

では、もし相続人同士の話し合いがまとまらなければどうすれば良いのでしょうか。

その場合は、家庭裁判所に調停を申し立てることができます。

相続人のみの遺産分割協議と異なり、調停委員が間に入ることで協議がまとまりやすくなります。

それでも調停が不成立に終わった場合は遺産分割審判手続きが必要となります。

相続の実行

遺産分割協がまとまると、次に預貯金口座や株式の名義変更や不動産の相続登記など、実際に相続を実行していきます。

これらの手続きの際には遺産分割協議書が必要です。

相続税の申告

次に、相続税の計算をして、納税額のある人は相続税の申告をしなければいけません。

ただし、相続財産の総額が基礎控除額(3,000万円+600万円×法定相続人の数)を超えない場合は納税義務がないので申告の必要はありません。

今回は遺言書がある場合とない場合の相続の進め方を解説しました。

遺言書を残そうかと悩む方の参考になればうれしいです。